图片来源于网络,如有侵权,请联系删除

炒房、炒股、炒币、理财、投资短剧......上市公司“副业”日趋多元化,涉猎范围越来越广泛。

根据公告来看,上市公司利用闲置资金进行投资理财的主要目的是在保证公司正常经营所需流动资金和有效控制风险的前提下,为提高资金利用效率,争取实现公司和股东的利益最大化。

上市公司理财投资无可厚非,历来都不罕见,甚至有公司出现“副业”变“主业”迹象。但“钱生钱”的投资风险远高于聚焦主业,有的公司或受益于投资,但也有公司因投资致使亏损。

52家公司2023年投资

净收益超10亿元

证券时报·数据宝统计,从上市公司的投资收益来看,截至4月12日收盘,已发布2023年年报的公司中,1464家公司披露了2023年度投资净收益,合计超过9500亿元,占对应公司归母净利润总和的比重超过两成。

从单家公司来看(银行、非银金融、房地产以外行业),52家公司投资净收益超过10亿元,其中上汽集团2023年投资净收益接近150亿元;事实上,公司历年的投资净收益均超过百亿,属于汽车行业对外投资布局相对成功的典范。

中国移动、中国石油、广汽集团2023年投资净收益均超过80亿元。公用事业行业的新奥股份,2023年投资净收益大增835.30%至79.22亿元。另外*ST西钢、洛阳钼业等公司投资净收益也大幅增加。

与此同时,上述1464家公司中,超230家公司投资碰壁,2023年投资净收益处于亏损状态。中国铁建、南方航空、中国中冶投资净亏损额超10亿元,严重拖累公司业绩。

值得一提的是,中国铁建、中国中冶自2019年以来的投资处于持续亏损状态。中国铁建2022年、2023年投资净亏损均超过40亿元,中国中冶自2020年以来,投资净亏损持续超10亿元;2家公司均属于建筑装饰行业,中国铁建在主营业务之外还涉猎房地产开发、新能源、新基建等新兴领域。

另外,电子行业的工业富联、医药生物行业的海普瑞等公司2023年投资净亏损额均超过3亿元。

18家公司过去5年

投资净收益贡献度持续超过50%

从投资净收益对净利润的贡献度来看,57家公司2023年投资净收益占净利润比例超过100%,广西能源、粤传媒、华北制药、上海电气等7家公司投资净收益对净利润贡献度超过500%,也就是说这些公司若非依赖投资,极有可能业绩出现亏损。

比如广西能源2023年净利润仅有0.02亿元,投资净收益0.26亿元;粤传媒2023年净利润仅有0.08亿元,投资净收益1.03亿元;前者属于公用事业行业,后者属于传媒行业,2家公司2023年扣非净利润均为亏损状态。

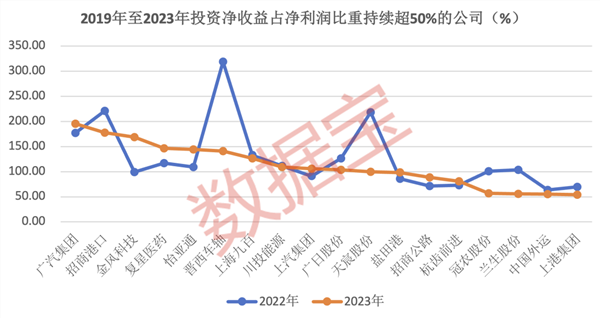

进一步统计发现,18家公司过去5年(2019年—2023年)投资净收益占净利润比重持续超过50%,主要分布在交通运输、机械设备、汽车等行业。具体来看,广汽集团、招商蛇口、川投能源过去5年投资净收益贡献度持续超过100%;金风科技、复星医药等公司投资净收益贡献度连续3年上升。

8家公司持有A股超10只

证券投资是上市公司开展投资理财的重要方式之一。数据宝统计,截至4月12日,已发布2023年年报的公司中,308家公司披露证券投资相关数据,中国交建、安德利、中国铁建等8家公司2023年投资超10只A股;其中中国交建投资的A股公司包括交通银行、光大银行、东方电缆等38只,初始投资金额合计超40亿元;安德利持有的A股多达26只。

从投资金额来看,上述308家公司持有的A股公司期末账面价值超过1400亿元。金融行业的申万宏源、中油资本是投资“大户”,初始投资金额均超过2000亿元,前者主要投资债券,后者证券投资以债券、基金为主。宁德时代初始投资金额超过320亿元,其中投资A股的金额超300亿元,期末账面价值仍超过340亿元。另外,海螺水泥、中国中铁初始投资金额均超过85亿元。

从证券投资收益情况来看,2023年下半年(2023年7月1日至2023年12月31日)以来,获上市公司首次买入的公司表现两极分化明显,投资标的受市场行情拖累,下跌股数量偏多。

高盟新材投资的凯华材料2023年下半年股价涨幅超过500%;云意电气投资的光弘科技同期股价涨幅超过100%;与此同时,恒生电子投资的星环科技-U、碧水源投资的碧兴物联同期股价跌幅均超过50%。

事实上,历年折戟A股的公司不在少数。从最新公告来看,方大特钢、士兰微、兰州黄河、海螺水泥等公司2023年炒股均出现亏损。

热衷购买理财产品

认购金额连续7年超万亿元

相比证券投资,购买银行理财产品是相对稳健的投资方式。

数据宝统计显示,认购理财产品的上市公司数量由2013年的283家增加至2022年的1454家,认购金额由2013年的1627.03亿元增至2022年的1.51万亿元,自2017年以来连续7年超过万亿元。

截至2024年4月12日,已发布2023年年报公司中,1182家公司2023年认购理财产品金额达到1.08万亿元。待所有A股年报披露完毕,2023年上市公司认购理财产品规模或超过上一年水平。

不难发现,当市场处于低迷期,上市公司购买理财产品的意愿明显增加。比如2016年上证指数下跌12.31%,同期826家公司认购理财产品高达8356.79亿元,认购金额较上一年增超45%;2018年上证指数大跌24.59%,1302家公司认购理财产品1.78万亿元,认购金额较上一年增加30%以上。

整体理财收益如何?从2023年披露数据来看,上市公司认购理财产品平均收益率预计最低为2.01%,最高达3.24%。

奥雅股份认购的银行理财产品以及基金,平均收益率预计最高达到16.5%;盐湖股份、国芳集团、冠龙节能等公司平均收益率预计最高将超过9%。不过,也有公司收益率靠后,比如蔚蓝生物、丽江股份、诺泰生物平均收益率预计最高不到2%。

需要指出的是,上市公司购买理财产品的资金来源既有自有资金,还包括自筹资金。2023年数据显示,近七成公司认购理财产品的自筹资金占总资金(自有资金+自筹资金)比例达到100%。不少公司平均预计最高收益率不足3%,理财收益是否能覆盖自筹资金所需利息有待商榷。

应合理兼顾主业及理财投资

综上来看,上市公司利用闲置资金进行投资理财以提高投资收益有一定必要性,但相比主业,投资理财总体而言是一项高风险行为,上市公司高质量、可持续发展离不开专注核心主业。通过炒股、理财等非经常性的损益不可持续,一旦出现巨亏,将给公司业绩带来较大的冲击,只有专注于主营业务的公司才能获得长足的发展。

不少投资者此前曾在互动平台上针对部分上市公司热衷炒股、理财等情况表示担忧。前海开源首席经济学家杨德龙曾表示,上市公司的募资原本是用于主业,若大量用于投资理财产品,这不仅会给外界造成不务正业的印象,也会影响其经营稳定性及竞争力。

万变不离其宗,投资有风险,上市公司也逃不过。