债基又出爆款!

图片来源于网络,如有侵权,请联系删除

4月16日,兴证全球基金公告,旗下兴证全球中债0—3年政策性金融债指数基金成立规模近80亿元,成为4月以来第四只发行规模达到80亿元的债券基金。

图片来源于网络,如有侵权,请联系删除

值得一提的是,今年以来,短久期政金债指数基金“爆款”频出,此前,易方达中债0—3年政策性金融债指数基金、交银中债0—3年政策性金融债指数基金、招商中债0—3年政策性金融债指数基金发行规模均接近80亿元。

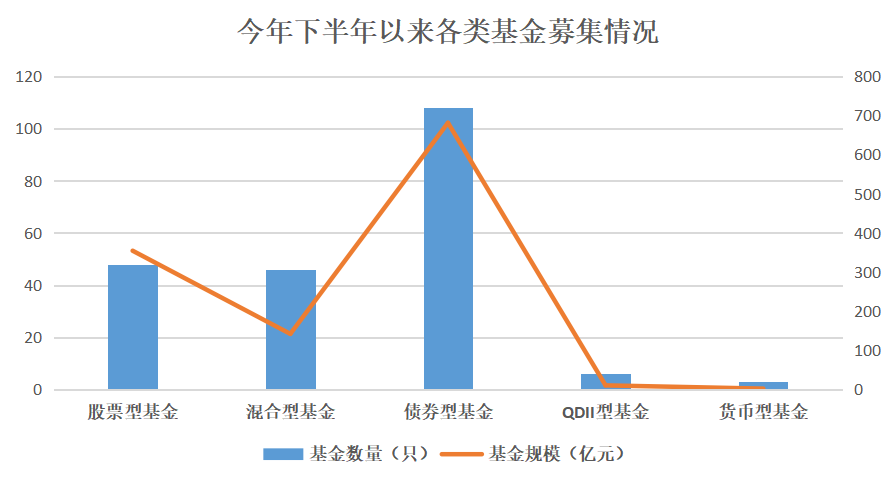

今年以来,债券发行持续火爆,Wind数据显示,截至4月16日,年内债券型基金发行总份额达2241.5亿份,占比达77.25%,且年内发行规模居前20的基金均为债券型基金。展望二季度,有机构表示,二季度流动性环境中性,基本面方面的积极因素还在积累,不过短期债市在基本面改善与供给放量的利空下存在一定的调整压力。

短久期政金债指数基金“爆款”频出

4月16日,兴证全球基金公告,旗下兴证全球中债0—3年政策性金融债指数基金于4月15日成立,成立规模为79.97亿元。

2024年以来,被动指数型债券基金成为发行市场的新亮点,短久期政金债指数基金“爆款”频出,此前,易方达中债0—3年政策性金融债指数基金、交银中债0—3年政策性金融债指数基金、招商中债0—3年政策性金融债指数基金发行规模均接近80亿元。

Wind数据显示,截至2024年4月16日,全市场共发行了18只被动指数型债券基金,其中,11只为短久期政金债指数,募集规模超过585亿元,单只规模平均超过50亿元,大幅高于其他类型基金。同时,目前还有30余只同类产品在证监会审批过程中,预计未来市场将提供大量的短久期政金债产品供给。

据悉,政金债全称“政策性金融债”,是由我国政策性银行发行的债券,属于利率债的一种。我国目前只有3家政策性银行,分别是国家开发银行、农业发展银行和进出口银行。它们不以盈利为目的,主要为了服务国家重大政策及重点项目。这3家银行均由国家出资设立,与中国国家主权信用评级一致。由它们发行的债券信用等级较高,信用风险较低,历史从未出现违约,因此市场上普遍有政金债是“准国债”的说法。Wind数据显示,截至2023年底,政金债的债券规模达24万亿余元,占总债券市场的16%,体量仅次于地方政府债及国债。

建信基金认为,短久期政金债指数基金同时具备以下几点优势,因此受到市场关注:一是债券指数基金具有持仓透明、风格清晰、业绩回撤较好、费率低廉的特点;二是政金债指数基金主要投向政策性银行债券,该券种评级高、体量大、流动性好;三是短久期政金债指数主要投向久期在3年以内的债券,面临的利率风险相对可控。

债券型基金年内强势“吸金”

今年以来,债券发行持续火爆,年内发行规模居前20的基金均为债券型基金,除上文提到的短久期政金债指数基金外,安信长鑫增强、国投瑞银启源利率债、富国瑞夏纯债、浦银安盛普安利率债、大成景朔利率债首发规模均接近80亿元。

此外,国寿安保利率债三个月定开、国泰利恒30天持有首发规模均超过70亿元,汇添富丰泰纯债、东方红汇享首发规模均超过60亿元。

Wind数据显示,截至4月16日,年内债券型基金发行总份额达2241.5亿份,占比达77.25%。

短期债市或存在一定调整压力

近一个多月以来,债市调整加剧,展望二季度,公募对债券市场的展望发生哪些变化?

海富通基金认为,展望2024年二季度,经济或维持修复状态。投资方面,基建在超长期特别国债与地方债发力的情况下有望保持较高的景气度;制造业投资在高技术领域将继续发力;地产投资在政策端可能仍有调整的空间。通胀方面,CPI有望维持在正增区间;PPI在需求端弹性有限,短期或维持在负增区间。货币政策方面,流动性的合理充裕或维持,特别国债发行在公开市场操作方面或有更加积极的影响。财政方面,关注超长期特别国债与地方债的发行方式与发行节奏,以及后续实物工作量的形成情况。资金面与流动性方面,央行目前关注资金空转的问题,因此资金面分层的问题可能依然存在。基本面方面,年初从经济数据到PMI均在累计利空因素,后续的持续性将十分关键。政策端最大的不确定性在于政府债券供给放量时期财政端与货币端的配合。

在此情况下,二季度流动性环境中性,基本面方面的积极因素还在积累。目前可预期的风险或来自于政府债券供给,如果特别国债市场化集中发行或在超长期限国债供应端造成较大的压力,债券市场可能面临一定的调整风险。综合来看短期债市在基本面改善与供给放量的利空下存在一定的调整压力。但中期来看,地产投资仍处于惯性向下的阶段,信贷需求也偏弱,产能经济基本面改善的持续性有待观察,部分行业产能过剩的问题还没有解决,债券收益率中枢仍然处于下行通道,若遇调整仍可积极配置。信用债方面,债市行情尚未扭转,但交易波段的难度也在提升。目前位置,资产的流动性和变现能力更显重要,信用债不宜进一步下沉,关注季末赎回扰动、利率波动等带来的交易机会。

兴证全球中债0—3年政策性金融债指数基金经理季伟杰表示,今年,预计我国经济仍将在波动中修复,同时有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患仍然较多等仍是需要重点克服的困难,地产行业能否企稳回升对于整个经济的走向仍有较大影响,整体而言,基本面对债市仍然有一定支撑。

政策方面,财政政策仍将适度加力,政府债券供给预计维持在高位,同时货币政策仍将继续宽松以推动实体经济融资成本继续下行,尤其是降息降准等总量政策仍有望延续,整个债券收益率的中枢仍在下行过程中。

市场风险方面,今年是执行资本新规的第一年,需要关注其对市场可能带来的扰动;另外人民币汇率波动及政府债集中供给的风险也需要重点关注。

校对:高源