图片来源于网络,如有侵权,请联系删除

(原标题:首批权益基金四季报出炉!最新重仓股和市场观点来了)

基金四季报披露大幕开启。在市场表现持续低迷的情况下,基金经理调仓动作以及对未来市场展望备受关注。

图片来源于网络,如有侵权,请联系删除

公募基金2023年四季报披露逐步拉开序幕,国投瑞银基金、中欧基金等公司率先披露了旗下权益基金四季报,基金经理重仓股以及市场展望随之浮出水面。

其中国投瑞银基金经理施成管理的多只权益基金规模持续缩水,其十大重仓股依旧重仓新能源板块。施成在季报中表示,整体市场情绪和预期处于低点,看好2024-2025年新能源行业中能够兑现成长的公司。

中欧基金公司旗下的中欧瑾泉基金在四季度获资金净申购,业绩整体表现稳健,基金经理自2023年下半年开始逐季加仓,最新股票仓位提升至94.05%。基金经理在季报中表示,四季度已将更多权重加到了有股息率预期差的一些方向。

规模持续缩水,国投瑞银基金施成仍坚守新能源

1月12日,重仓新能源板块的国投瑞银基金基金经理施成管理的6只基金披露了2023年四季度报告。

四季度,新能源板块持续下跌,施成管理的上述6只基金均未能实现正收益,基金净值下跌均超过4%,全年跌幅均超过20%。

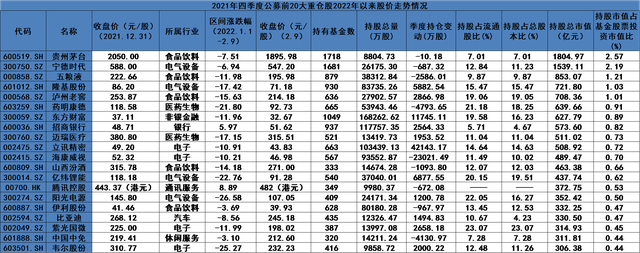

具体来看,这6只基金在四季度整体仓位和重仓股变化不大,重仓股多为新能源板块公司,如永兴材料、天齐锂业、宁德时代、中矿资源、华友钴业、天赐材料等。受资金净赎回等影响,前十大重仓股的持股数有不同程度下降。

施成在基金四季报中表示,2023年四季度,经济复苏仍然偏温和,资本市场的选择以避险资产为主。施成认为在经济周期的衰退末期,市场投资者通常情绪较为保守。市场对于公司质地、竞争格局、盈利能力、财报质量等都有所忽视,对于中国经济里强竞争力的公司定价也偏保守。但是他认为,复苏不会消失,未来优质的公司有望在经济上行期获得更好的定价。

对于以新能源为代表的业绩成长行业,施成认为,在经历了2022年的再评估估值以后,2023年出现了再评估盈利。他认为整体市场情绪和预期处于低点,看好2024~2025年能够兑现成长的公司的行情。

在具体的投资领域,施成认为以下两个环节具备投资价值。一是单位盈利能力已经见底的龙头公司,在行业产能大幅过剩的背景下仍有很强的盈利能力,预计未来将扩大市场份额,之后再提升盈利能力。另一类则是具备资源属性的上游产业,由于长期供应的速度限制,推测盈利中枢会持续上行。

施成还具体分析了设备制造业、新能源汽车、新能源发电等细分领域的投资机会。在设备制造业方面,施成认为,传统行业的资本开支已经逐渐展开,新兴产业由于面临产能过剩,其扩产节奏将放缓。在新能源汽车方面,经过一年的大量去库存,行业的库存到了一个较为极限的状态,同时新能源汽车大幅下跌的价格,预计会在未来1~2年内强烈地刺激需求,供需的错配,未来可能在再次出现。随着需求的恢复,未来新能源汽车行业的龙头预计会持续向好。新能源发电行业,硅料价格目前已经基本见底,组件环节的价格下跌也基本结束,组件环节的盈利预计在2024年到达最低点。未来随着光储平价,加速替代传统能源的情况很可能会出现。这个过程也会再次迎来投资机会。TMT行业看好新的智能终端。MR混合现实(MixedReality)有可能成为引人注目的新产品,电子行业也会因此迎来新的资本开支和盈利能力提升。也会关注汽车智能化和机器人新的进展。

不断加仓,中欧瑾泉基金看好有股息率预期差的方向

同日公布基金四季报的权益基金还有中欧瑾泉基金。中欧瑾泉基金是一只灵活配置混合型基金,去年下半年开始不断增加股票仓位,其股票持仓比例从2023年二季度末的9.48%提升至三季度末的90.94%,去年四季度末,股票持仓比例升至94.05%的较高比例。

中欧瑾泉基金基金经理在季报中表示,报告期内,考虑到刺激政策不断发力,股票市场处于低位区间的阶段,组合维持较高的权益仓位的配置比例。

中欧瑾泉基金十大重仓股分别为明泰铝业、瀚蓝环境、旺能环境、苏州银行、蓝天燃气、广汇能源、健盛集团、华电国际、山东出版、大参林,市盈率普遍较低,股息率较高。

该基金在四季报中表示,四季度配置策略以稳定商业模式和优质现金流的高股息资产为主。具体来看,以交通运输等作为底仓配置,但是考虑到其中的部分股票从全年的维度来看涨幅较大,该基金将更多的权重加到了有股息率预期差的一些方向,寻找现金流好,并且分红比例有望进一步提升的行业或者是盈利存在反转的公司,增加了公用事业和环保等一些细分子行业的配置。

同时,该基金保持了煤炭、有色金属为主的供给端受限的上游资源品的配置,资源股仍旧是顺周期品种中的优秀选择,由于多年资本开支的下滑,产能受限导致商品价格的弹性较大,是顺周期品种中攻守兼备的品种,在投资标的的选择上也将未来产能的增长和估值情况进行了考量。由于社会老龄化对于医药的刚需,组合也延续了医药股的配置。标的的选择强调经营的稳健性以及估值和成长的匹配度,在未来宏观环境下寻找具有安全边际的资产。